Lula tem razão e o Banco Central é a causa do desequilíbrio fiscal

"O desequilíbrio fiscal é o resultado da política de juros adotada pelo Banco Central do Brasil nos últimos anos", diz o economista José Luis Oreiro

Onze entre cada dez economistas ligados direta ou indiretamente ao mercado financeiro atribuem o elevado patamar da taxa de juros selic observado no Brasil ao desequilíbrio fiscal do governo central (governo federal + Banco Central). Segundo o seu seu, por assim dizer, raciocínio, como o governo gasta mais do que arrecada então ele precisa pedir muito dinheiro emprestado no mercado, aumentando a demanda por crédito e, dada a baixa taxa de poupança existente no Brasil, produzindo uma elevada taxa de juros. A solução é reduzir a despesa primária do governo geral, cortando despesas desnecessárias e/ou ineficientes (quais?), para então conseguir reduzir a taxa de juros. Dessa forma, o desequilíbrio fiscal brasileiro teria sua origem no excesso de despesa primária do governo geral, razão pela qual o teto de gastos deveria ser mantido a forceps pela equipe econômica do novo governo Lula.

Na posse do novo presidente do BNDES Aloisio Mercadante, o Presidente Lula mais uma vez se pronunciou contra a decisão do Copom do Banco Central de manter a taxa selic em 13,75% a.a. Com uma inflação acumulada em 12 meses de 5,79% temos que a taxa real de juros (ex-post) é de 7,52% a.a, a mais elevada do mundo. O Presidente Lula afirmou hoje que “Não tem explicação para a taxa de juros a 13,5 [13,75]%. Faz anos que a gente briga pela taxa de juros no Brasil”.

Não existe efeito sem causa. Claro que existe uma explicação para o elevado patamar da taxa de juros no Brasil, mas essa explicação não é o desequilíbrio fiscal. Pelo contrário, o desequilíbrio fiscal é o resultado da política de juros adotada pelo Banco Central do Brasil nos últimos anos.

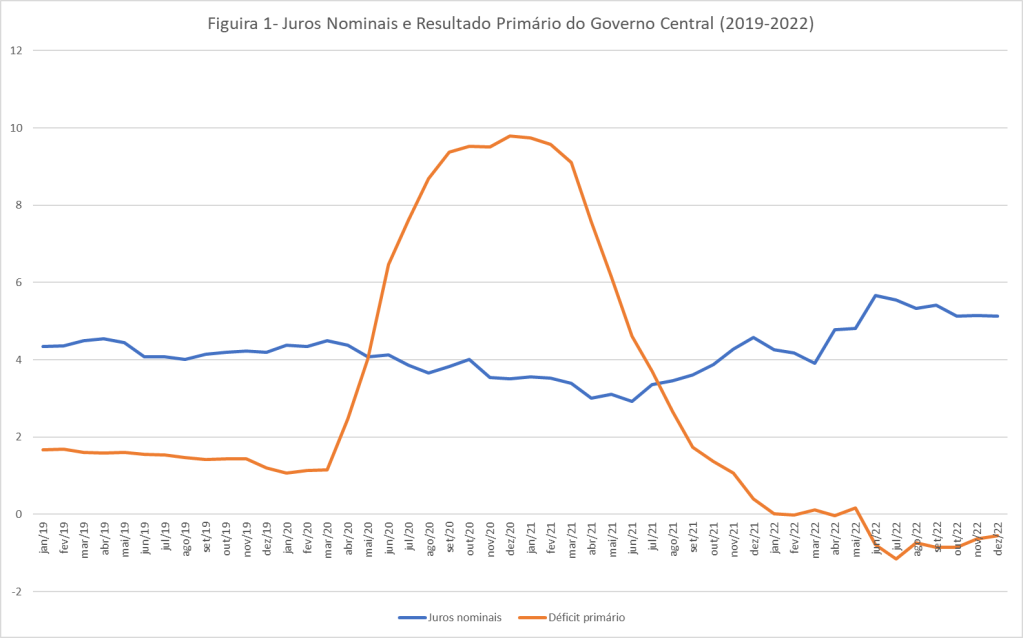

Vamos aos números. A Figura 1 abaixo mostra a evolução no acumulado em 12 meses do resultado primário do governo central e dos juros nominais que o governo central paga sobre o estoque de sua dívida. Observem que até março de 2020 (mês em que as primeiras medidas de distanciamento social são adotadas no Brasil) o governo central incorria num déficit primário em torno de 1,5% do PIB e pagava juros nominais ligeiramente superiores a 4% do PIB. Com os gastos primários realizados para o enfrentamento das consequências econômicas, sociais e sanitárias da pandemia do Covid-19, o déficit primário do setor público aumenta para quase 10% do PIB em dezembro de 2020, mas o pagamento de juros nominais cai para 3,5% do PIB nesse mês, continuando sua trajetória de queda até junho de 2021 quando chega a 2,93% do PIB. Observem, caros leitores, que um aumento espectacular nas despesas primárias do governo central (como % do PIB) foi obtido com uma redução da conta de juros nominais paga pelo governo central, ou seja, um resultado OPOSTO ao esperado com base na (sic) teoria econômica usada pelos analistas do mercado financeiro. Qual a razão disso? Muito simples: a taxa de juros não é o preço dos “fundos emprestáveis” mas o preço do dinheiro, o qual é fixado pelo Banco Central nas reuniões do Copom. Como o Banco Central reduziu a taxa de juros para 2% a.a ao longo do ano de 2022, o custo de carregamento da dívida pública (fortemente atrelado a selic devido as Letras Financeiras do Tesouro e as operações compromissadas) diminui em quase 25% entre março de 2020 e junho de 2021.

Em março de 2021 o Banco Central do Brasil começou um ciclo de elevação da taxa de juros que levou a taxa selic a 13,75% a.a no final de 2022. Essa elevação da taxa selic fez com que os juros nominais passassem de 2,93% do PIB em junho de 2021 para 5,12% do PIB em dezembro de 2022, ficando acima do patamar observado no período anterior a pandemia. Nesse mesmo período, o resultado primário do governo geral passou de um déficit de 4,61% do PIB para um superávit 0,56% do PIB. Ou seja, uma melhoria do resultado primário de 5,17% do PIB foi seguido por um aumento da despesa com juros nominais de 2,19% do PIB. Parte significativa (42%) da melhoria do resultado primário foi dissipada em aumento das despesas com juros da dívida pública.

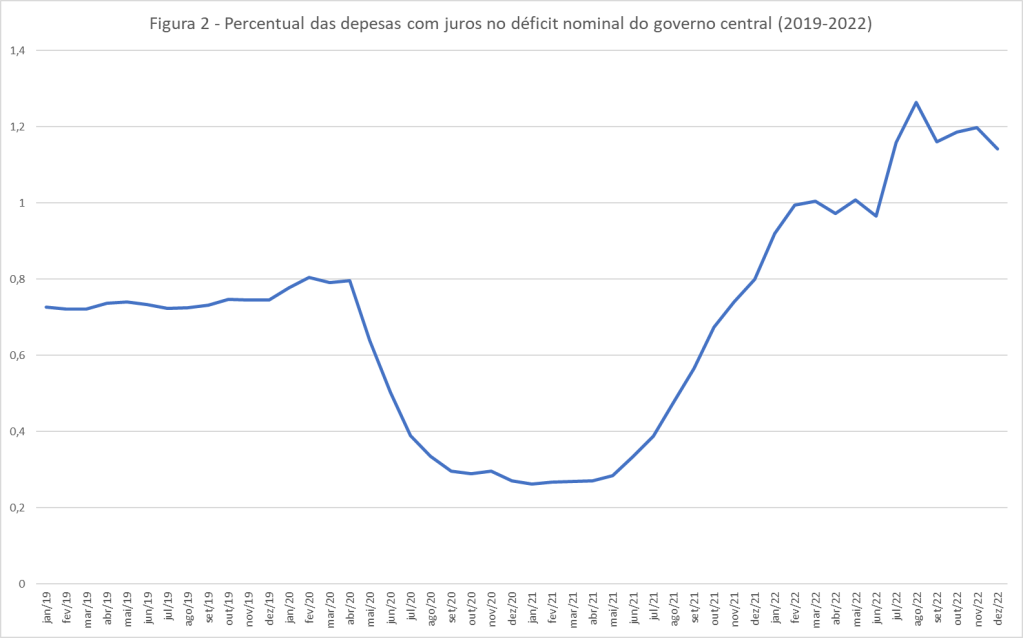

A figura 2 abaixo mostra o percentual do resultado nominal do governo geral (sem desvalorização cambial) que pode ser atribuído a despesa com pagamento de juros da dívida pública.

O leitor pode verificar que a despesa con juros respondia por aproximadamente 80% do déficit nominal do governo geral (sem desvalorização cambial) até o início da pandemia do covid-19. Esse percentual cai para pouco mais de 20% até dezembro de 2020 devido ao aumento do déficit primário e a redução da despesa com juros. A partir de março de 2021, o percentual volta a aumentar ultrapassando 100% no início de 2022. Em dezembro do ano passado os gastos com o pagamento de juros respondiam por 112% do déficit nominal do governo geral.

Esses números não permitem outra interpretação de que o desequilíbrio fiscal no Brasil é de natureza financeira. Nesse contexto, reduzir as despesas primárias não é apenas uma crueldade do ponto de vista social, mas uma estupidez do ponto de vista econômico. O reequilíbrio das contas públicas no Brasil passa pela solução do problema da “despesa ausente” no debate público no Brasil, ou seja, o gasto excessivo com o pagamento de juros da dívida pública. Sua solução se encontra numa reforma monetária no Brasil e na institucionalidade do regime de metas de inflação, de maneira a permitir que a obtenção de uma taxa de inflação estável e razoável (algo como 4% a.a.) seja possível com uma taxa de juros estruturalmente mais baixa.

* Este é um artigo de opinião, de responsabilidade do autor, e não reflete a opinião do Brasil 247.