Um Banco Central desarmado

"Se instrumentos adequados forem dados ao BC, como feito na crise do Euro em 2012, ele poderá fazer o necessário pela estabilidade da moeda"

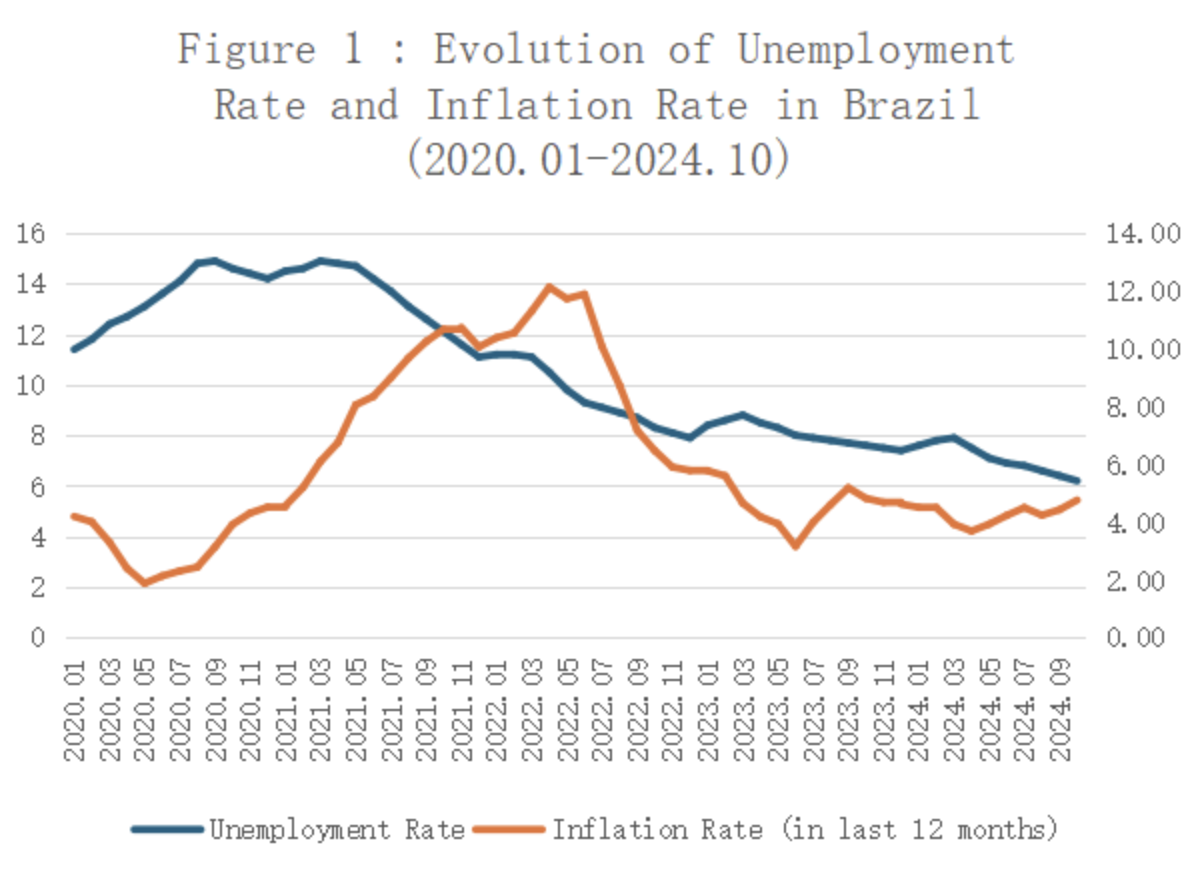

Nas últimas semanas temos observado um espetáculo dantesco em que parecem existir duas realidades paralelas. De um lado o Brasil real, da mainstreet, deve fechar o ano de 2024 com um crescimento do PIB em torno de 3.5% (com viés de alta), com desemprego perto de 6% da força de trabalho e com uma taxa de inflação – que após um período de forte elevação compreendido entre o final de 2020 e meados de 2022 (durante o governo da Besta do Apocalipse) apresentou uma tendência nítida de queda tendo se estabilizado ao longo do ano de 2024 no intervalor entre 4 a 4,5% a.a, conforme figura 1 abaixo. Ao contrário do que é afirmado em prosa e verso pelos economistas convencionais, a queda contínua da taxa de desemprego após o primeiro semestre de 2021 não foi acompanhada por uma tendência a aceleração da inflação. Com efeito a correlação entre a taxa mensal de inflação acumulada em 12 meses e a taxa de desemprego entre janeiro de 2020 e outubro de 2024 é de míseros 0.08, estatisticamente igual a zero! O mercado de trabalho brasileiro, devido a sua enorme heterogeneidade estrutural, encontra-se ainda muito longe do pleno-emprego.

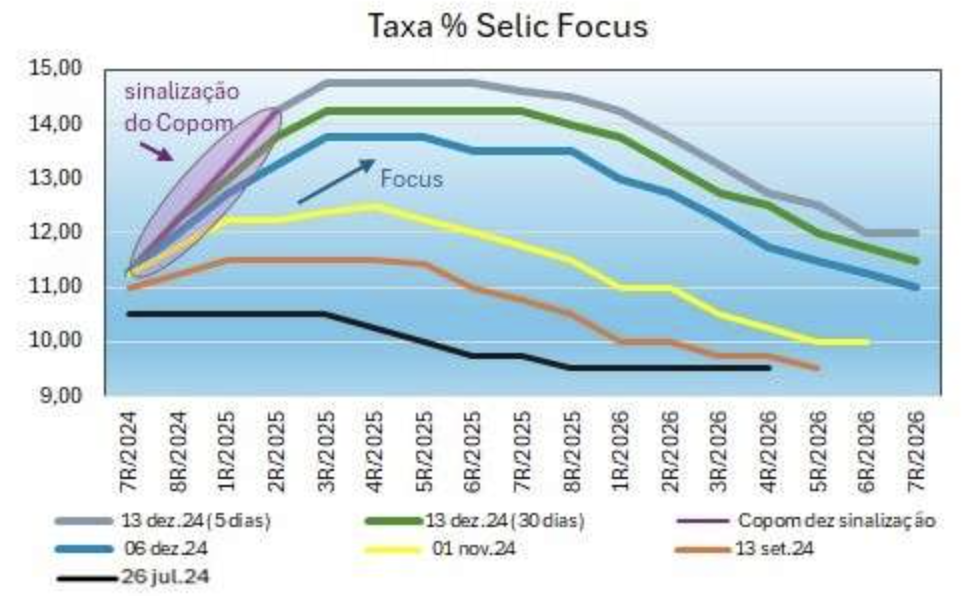

Do outro lado, pintado com cores sombrias e terríveis pelos analistas e operadores do mercado financeiro, vemos uma economia na qual a taxa de câmbio apresenta uma nítida tendência de depreciação nos últimos dois meses, tendo ultrapassado na semana passada a marca de R$ 6,00 por dólar. Mesmo após o choque de juros dado pelo COPOM na reunião da semana passada, na qual o colegiado, de forma unânime aumentou a meta da taxa Selic em 100 p.b, para 12,25% a.a, e se comprometeu com, pelo menos, mais dois aumentos de igual magnitude, estes já na gestão do “keynesiano” Gabriel Galípolo; o boletim Focus – conforme figura 2 abaixo – atuando aparentemente a “reboque” da sinalização do COPOM, está aumentando semana após semana as suas projeções sobre juros futuros, numa verdadeira marcha da insensatez onde cada aumento da meta da taxa selic pelo Copom tem como único efeito fazer com que o “mercado” acredite que a Selic precisa ser ainda mais alta do que o Copom sinaliza para deter um suposto descontrole inflacionário, o qual insiste em não aparecer nos dados divulgados pelo IBGE.

Como é possível que visões tão divergentes sobre o estado da economia brasileira possam coexistir no mesmo tempo e espaço? Os analistas da Faria Lima podem argumentar que os bons números da economia real são um reflexo do passado – quiçá das “reformas” feitas pelos governos Temer e Bolsonaro – ao passo que os números atuais dos mercados financeiros – basicamente câmbio e juros futuros – são indicadores antecedentes de um desastre que está prestes a se abater sobre a economia brasileira. Esse desastre seria a “dominância fiscal”, situação na qual uma trajetória insustentável da relação dívida pública como proporção do PIB devido ao descontrole fiscal originado no atual governo Lula, faria com que o mercado passe a antecipar um nível de inflação mais alto no futuro como a única forma pela qual o governo pode satisfazer a sua restrição orçamentária intertemporal. Nessas condições, juros mais altos vão causar apenas mais inflação. E, por uma lógica por um tanto assim lusitana, juros mais baixos também teriam o mesmo efeito. Assim o país se tornaria uma Argentina num intervalo entre 12 a 18 meses.

Essa é a narrativa que a Faria Lima, em conjunto com a grande mídia, que empurrar guela abaixo da sociedade brasileira na tentativa de criar um fait accompli: Face a crise fiscal e cambial o governo Lula não teria outra opção que não se render, arriar as calças, e fazer cortes nos gastos de assistência social, saúde e educação. O saco de maldades é bem macabro: desvincular o BPC e o abono salarial do salário mínimo, desindexar os benefícios previdenciários da inflação e desobrigar o governo a aumentar os gastos de saúde e educação conforme o aumento da receita tributária. São os 3 D´s do Paulo Guedes. Bolsonaro não topou fazer porque queria ganhar a eleição, mas perdeu. Então cabe a Lula a tarefa de sacrificar sua base de apoio para entregar o ajuste fiscal que o mercado quer, do contrário ….

O que a grande imprensa e a Faria Lima não dizem, talvez por ignorância, talvez por má fé, ou por alguma combinação convexa de ambas as razões é que nos últimos 18 anos – sim, isso inclui o governo Lula I, II, Dilma – a legislação cambial foi sendo modificada com o objetivo subliminar de tirar do Banco Central do Brasil a potestade de intervir no mercado cambial de forma eficaz e efetiva, ou seja, de forma a interromper movimentos puramente especulativos no mercado de câmbio, alimentados pela irracionalidade, ganância, preconceitos e comportamento de manada dos agentes do mercado financeiro.

Conforme lemos no documento “Medidas de simplificação na área de câmbio anteriores à entrada em vigor da Lei nº 14.286, de 2021″ do Banco Central do Brasil (Ver neste link)

“Em 1933, por meio do Decreto n° 23.258, foi estabelecida a obrigatoriedade de ingresso no Brasil dos recursos resultantes das exportações brasileiras. Essa medida foi adotada em contexto de elevada escassez de moeda estrangeira. De se observar que dois anos antes, o Decreto n° 20.451 estabelecera o monopólio estatal para a compra de moeda estrangeira. Durante a maior parte do século passado, as receitas de exportação constituíram praticamente a única fonte primária de recursos a contribuir para a busca do equilíbrio do balanço de pagamentos do País. Naquele contexto, os exportadores ficavam sujeitos a controles e a sanções administrativas, inclusive multa pecuniária de até 200% do valor da operação em caso de não ingresso no Brasil das suas receitas de exportação”

Além disso: “O BCB exercia também controle cambial das operações de importação, vinculando os documentos do desembaraço das mercadorias oriundos da autoridade aduaneira aos contratos de câmbio recebidos das instituições bancárias. Os procedimentos de controle cambial também estavam presentes na área de serviços e de capitais internacionais. Assim, o Brasil conviveu por décadas com restrições burocráticas para acesso à moeda estrangeira no mercado de câmbio, além da obrigatoriedade de autorizações prévias e posteriores na área de capitais internacionais”.

Entretanto “O processo de flexibilização do mercado de câmbio no Brasil foi iniciado com a criação do mercado de câmbio de taxas flutuantes pelo Conselho Monetário Nacional (CMN), por meio de resolução editada em 1988. Nesse mercado passou a ser possível aos residentes no Brasil, inclusive aos exportadores, constituir disponibilidade no exterior, por meio de operações em moeda nacional e com intermediação de instituições financeiras do exterior. Com o início do funcionamento do referido mercado de taxas flutuantes, em 1989, o exportador brasileiro passou a conviver com uma situação paradoxal e assimétrica. Submetia-se à obrigatoriedade de ingresso das receitas decorrentes de suas vendas externas por meio do mercado de câmbio de taxas administradas, e, a partir de 1990, mercado de câmbio de taxas livres. De outra parte, possuía o amparo regulamentar para, simultaneamente ou em momento posterior, constituir disponibilidades no exterior sem restrição, por meio do mercado de câmbio de taxas flutuantes.”

No governo Lula I essa flexibilização se acentuou pois “A Lei n° 11.371, de 2006, permitiu flexibilizar a exigência de cobertura cambial nas exportações, passando o CMN a deter competência para estabelecer o percentual dos recursos de exportação que pode ser mantido no exterior. Naquele ano, o CMN estabeleceu o percentual de 30% como limite para manutenção desses recursos no exterior. Em 2008, o CMN permitiu que os exportadores brasileiros pudessem manter no exterior 100% dos recursos relativos ao recebimento de suas exportações. O fim da exigência de cobertura cambial constituiu importante instrumento econômico e gerencial para as empresas exportadoras, contribuindo ao mesmo tempo para uma melhor inserção do País no mercado internacional. Outra importante medida de redução de custos para as empresas trazida pela Lei n° 11.371, de 2006, foi o fim da cobrança de multa sobre as operações de importação brasileira, por atraso no pagamento ou ausência de contratação de operação de câmbio de importação. Até então, havendo atraso de cerca de 180 dias contados do vencimento da obrigação, sem a contratação da respectiva operação de câmbio na forma estabelecida pelo BCB, o importador se via obrigado a pagar multa sobre o valor da importação. Essa multa passou a não mais se justificar, tendo em vista o fato de as empresas brasileiras passarem a ter, a partir da Lei n° 11.371, de 2006, a faculdade de efetuar pagamentos de importações com recursos disponíveis no exterior, os quais não mais estavam sujeitos às regras de contratação de câmbio no mercado cambial brasileiro”

Mas a mudança mais radical foi introduzida com a lei 14.286 de 2021. Segundo matéria da Agência Senado (neste link) as principais mudanças no mercado cambial trazidas com essa lei foram:

Pessoa física - Para as pessoas físicas, uma das principais mudanças é a permissão de vender moeda estrangeira, desde que não seja de forma profissional e sim eventual. A prática, apesar de comum, não era permitida em lei. Um exemplo é a venda de moeda que sobrou de uma viagem, por exemplo. O limite é de US$ 500 entre pessoas físicas.

Também mudou o valor que cada pessoa pode portar nas viagens internacionais. O limite, que antes do marco legal aprovado era em reais passa a ser em dólares. Agora, em vez de R$ 10 mil, cada pessoa poderá viajar com até US$ 10 mil sem infringir a lei. A mesma regra vale para quem sai e para quem chega ao Brasil. A mudança era necessária porque o valor havia sido fixado na década de 90, em um momento de quase paridade entre os valores do dólar e do real. Hoje, um dólar vale quase de R$ 5,50.

Investimentos - O novo marco legal permite que bancos e instituições financeiras invistam no exterior recursos captados no Brasil ou fora do país, além de facilitar o uso da moeda brasileira em transações internacionais. Segundo o governo, isso ajudará a financiar importadores de produtos brasileiros. O fluxo de recursos agora é direto entre empresas do mesmo grupo.

Fonte: Agência Senado

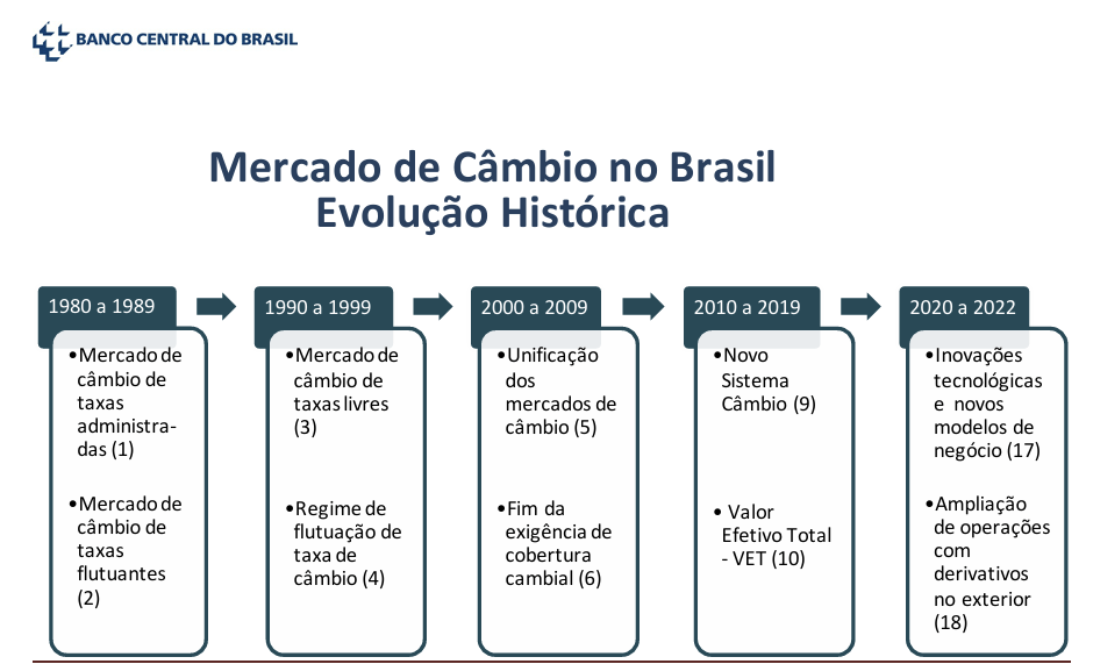

Well, quando olhamos para o conjunto da obra (Ver figura 3) fica fácil constatar que a capacidade do Banco Central de intervir no mercado de câmbio foi sendo diminuída paulatinamente ao longo do tempo, principalmente com o fim da cobertura cambial das exportações, com a pá de cal sendo a lei 14.286 de 2021 que permitiu que residentes no Brasil possam fazer aplicações em renda fixa no exterior, aumentando astronomicamente a quantidade de capital que pode sair do país. Se antes dessa lei, só podia, grosso modo, sair do Brasil o capital que entrou na forma de IDP ou investimento de portfólio de não-residentes; com a nova lei os residentes podem sacar de suas contas de depósito a vista, poupança e fundos de investimento para aplicar no exterior, sem limite. Está claro que, dada a nova legislação cambial, as reservas internacionais brasileiras são insignificantes para evitar um ataque especulativo contra a moeda brasileira, exatamente o que está ocorrendo agora. Nesse contexto, não adianta vender reservas, fazer leilões de linha, aumentar os juros ou nomear o Henrique Meirelles para a presidência do BCB. Tudo isso será em vão. Não se pode lutar com uma faca quem está armado com uma bazuca. É necessário ter uma bomba atômica. Em primeiro lugar, o Conselho Monetário Nacional precisa reinstituir a exigência de cobertura cambial de 100% para as exportações de maneira a forçar os exportadores a internalizar os dólares que tem no exterior. Além disso o Congresso Nacional precisa revogar a lei 14.286 de 2021. Mas o simples anuncio dessa revogação já atearia ainda mais fogo no ataque especulativo contra o Real. Dessa forma, cabe ao Presidente da República editar MP suspendendo por um prazo de 180 dias os efeitos dessa lei, até que se construa um novo arcabouço institucional para a política cambial do Brasil, que impeça que a Nação Brasileira fique refém dos interesses mesquinhos e anti-patriotas dos faria-limers. Essa é uma luta que a nação brasileira precisa ir até o fim. Com a graça de Deus haveremos de vencer.

Se os instrumentos adequados forem dados ao Banco Central, então tal como o Banco Central Europeu durante a crise do Euro em 2012, o BCB poderá fazer tudo o que for necessário para preservar a estabilidade do Real, e acreditem será suficiente. (https://www.youtube.com/watch?v=W97hM8eCE5g).

* Este é um artigo de opinião, de responsabilidade do autor, e não reflete a opinião do Brasil 247.