A farra dos dividendos na Petrobras: rentabilidade obscena para os acionistas

"Petrobrás tem adotado estratégia tímida em investimentos. Empresa não consegue construir alternativas ao petróleo no longo prazo", diz Eduardo Costa Pinto

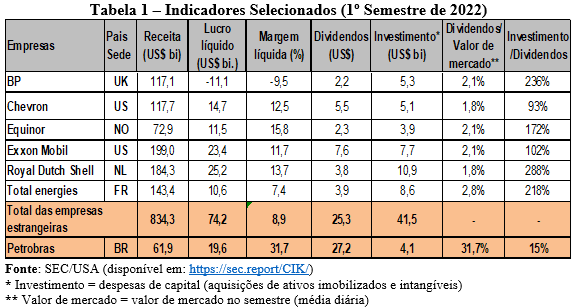

No primeiro semestre de 2022 (1S22), a Petrobras distribuiu e vai distribuir na forma de dividendos para os seus acionistas US$ 27,2 bilhões (R$ 136 bilhões), valor maior do que a soma de dividendos distribuídos pelas seis maiores petroleiras integradas do ocidente – Equinor, Exxon Mobil, Chevron, Shell PLC, TotalEnergies e BP – que foi de US$ 25,3 bilhões (tabela 1).

Não há dúvidas que a Petrobras adotou uma política agressiva de dividendos e tornou-se líder mundial, entre as maiores petroleiras integradas ocidentais. Em um único semestre (1S22), a companhia vai distribuir em dividendos 31,7% do valor de mercado da empresa (média diária no semestre), proporção dez vezes superior à média das maiores petroleiras integradas ocidentais. Enquanto a Petrobras distribuiu em dividendos quase 1/3 do valor de mercado da companhia, a Total energies, por exemplo, pagou em dividendos 1/35 do seu valor de mercado (Tabela 1).

A liderança da Petrobras na distribuição de dividendos caminhou lado a lado com os baixos montantes de investimentos de US$ 4,1 bilhões, valor que representou apenas 15% dos dividendos distribuídos no 1S22. Situação bastante diferente quando se observar as maiores petroleiras, que adotaram estratégias de realização de maiores investimentos em relação à opção de distribuição de dividendos.

Esse menor investimento da Petrobras é fruto de uma estratégia deliberada, em curso desde 2016, de focalizar os investimentos na exploração e produção (E&P) de petróleo no pré-sal e de vender ativos das outras áreas. Entre 2016 e o segundo trimestre de 2022, a companhia vendeu cerca de 48 ativos, dentre os quais campos de produção de petróleo, a BR distribuidora, a NTS, a TAG, a Refinaria Landulpho Alves (RLAM), que proporcionaram receita de R$ 153 bilhões (ao valor de 30/06/2022 deflacionado pelo IPCA). No governo Bolsonaro, R$ 104 bilhões entraram no caixa da Petrobrás com a venda de ativo.

Com as restrições (menor diversificação) do plano de investimentos, desenhado no Planejamento Estratégico, e com a venda de ativos, aumenta os recursos sobrantes, após os pagamentos financeiros (financiamentos líquidos e amortizações de arrendamento), para a distribuição de dividendos. O valor distribuído de dividendos, nos últimos 6 meses, corresponde ao total de investimentos realizados pela Petrobras no acumulado dos últimos quarenta cinco meses.

Não existe uma proporção ideal entre lucro retido e distribuído na forma de dividendos. No entanto, é pouco usual as grandes petroleiras integradas distribuam dividendos, como fez a Petrobras no primeiro semestre de 2022, utilizando, além do caixa livre (recursos gerados pelas atividades operacionais menos investimentos) de US$ 20,7 bilhões, recursos com venda de ativos (US$ 8,5 bilhões) e a redução de disponibilidade de caixa da empresa (em torno de US$ 8 bilhões).

Mesmo com os enormes lucros (US$ 19,6) e caixa operacional (US$ 24,8 bilhões), fruto, sobretudo, do aumento dos preços dos derivados nas refinarias, com a precificação via PPI; a Petrobras tem adotado uma estratégia tímida no que diz respeito aos investimentos.

Com isso, a empresa não consegue construir uma estratégia em relação às alternativas ao petróleo no médio e longo prazo. A Petrobrás poderia estar investindo em energias renováveis, olhando a transição energética como possibilidade de geração de lucros no futuro. No entanto, ela está presa num circuito fechado que beneficia, em muito, os acionistas de hoje em detrimento dos consumidores[1] e da empresa e dos acionistas no futuro, uma vez que menor investimento hoje significava uma menor geração de caixa no futuro.

A atual estratégia de distribuição de dividendos, além atender interesses eleitoreiros do governo Bolasonaro/Guedes para aumentar gastos em período eleitoral – o governo federal receberá US$ 9,4 bilhões –, beneficia em muito os acionistas privados nacionais e internacional que receberão US$ 17,8 bilhões, proporcionando enorme rentabilidade.

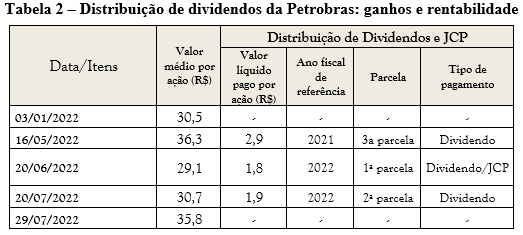

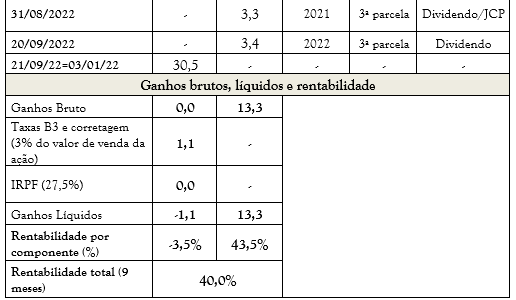

Vejamos uma simulação dessa enorme rentabilidade proporcionada pela atual política de dividendos, a saber. Se um investidor pessoa física, por exemplo, tivesse comprado ações da Petrobras, no valor de R$ 100 mil, no dia 03/01/2022, e tivesse vendido essas ações no dia 21/09/2022 ele receberia R$ 140 mil líquidos (descontada todas as taxas e impostos), supondo que no dia da venda da ação o preço será igual ao preço do dia da compra (R$ 30,5 por ação). Uma enorme rentabilidade de 40% em apenas 9 meses (Tabela 2).

Cabe observar que essa rentabilidade de 40% é fruto, exclusivamente, da distribuição de dividendos e juros sobre o capital que renderam 43,5% (R$ 13,3 por ação), em relação ao valor da ação em 03/01/2022, uma vez que não ocorreu ganho de capital (supondo mesmo preço entre 03/01/22 e 21/09/22), mas sim uma perda com pagamento de corretagem de taxas de -3,5% (Tabela 2).

Não é por acaso, que parte dos seguimentos mais ricos da sociedade brasileira, da grande mídia, dos investidores em bolsa, defendem com afinco a atual estratégia de dividendos e de preços da Petrobras. Tem muita gente no butim da Petrobras.

Essa expressiva rentabilidade, em 9 meses, para os acionistas da Petrobras, fruto apenas dos dividendos, é obscena por vários motivos: 1) muito acima da média das grandes petroleiras integradas ocidentais, que distribuíram dividendos num montante bem menor do 1S22; 2) os dividendos foram viabilizados pela redução dos investimentos e pelos pagos com venda de ativos e redução de caixa; e 3) os lucros obtidos, que pagaram parte dos dividendos, foram fruto dos aumentos dos preços dos derivados, que tem onerado os consumidores, sobretudo os mais pobres.

Em linhas gerais, pode-se afirmar que é preciso diminuir a distribuição de dividendos para os acionistas, possibilitando a ampliação dos investimentos e a redução dos preços[1], dado o papel desempenhado pela Petrobras que é de economia mista e que possui interesses públicos. Nesse sentido, a Petrobras precisa voltar a funcionar como um instrumento da política energética brasileira, combinando segurança de abastecimento e acesso barato aos derivados a população mais pobre, e do desenvolvimento nacional por meio da ampliação dos seus investimentos, gerando emprego e renda.

Notas:

Os preços médios do diesel, da gasolina e do GLP (gás de cozinha) cresceram, entre 2S21 e 2S22, respectivamente, 69%, 50% e 35%.

Há sim possibilidade, no curto prazo, de mudanças na política de preços dos derivados da Petrobras – considerando os custos de importações e produção nacional de derivados – que permitem, ao mesmo tempo, reduzir preços, criar valor econômico e aumentar os investimentos. Em Texto para Discussão 010/2022 (IE/UFRJ), denominado Preços elevados, PPI e Petrobras: há alternativas para reduzir os preços e aumentar os investimentos, simulei um corte linear de 20% nos preços de vendas nas refinarias da Petrobras em 2021

* Este é um artigo de opinião, de responsabilidade do autor, e não reflete a opinião do Brasil 247.

❗ Se você tem algum posicionamento a acrescentar nesta matéria ou alguma correção a fazer, entre em contato com redacao@brasil247.com.br.

✅ Receba as notícias do Brasil 247 e da TV 247 no Telegram do 247 e no canal do 247 no WhatsApp.

iBest: 247 é o melhor canal de política do Brasil no voto popular

Assine o 247, apoie por Pix, inscreva-se na TV 247, no canal Cortes 247 e assista: